資産運用の基礎知識その⑤

資産運用の基礎知識その⑤

マネー

2018年3月21日 11:15

広島でトータルマネーコンサルタントを行っている新井智美です。

雨の日が続きますね。

つかの間の暖かさも逆戻り。今日はかなり冷えます。

気温の変化が激しい時期ですので、皆様風邪など引かれないように気を付けてくださいね。

さて、今回は「リスクコントロールの方法について」です。

これまで、資産運用の基礎知識について述べてきましたが、いろんな商品があり、それぞれの特徴があることをお伝えしました。

資産運用を行う際は、銀行に預けてそのまま・・・というのとは異なり、

随時見直しを行うことが大切です。

例えば市場が安定している時期であれば、外国株式などを取り入れた積極運用を行い、

逆に不安定な状況にある場合は、国内債券や海外債券、もしくは短期運用の金融商品で運用を行うなどです。

世界情勢などを見ながら判断していくので、最初は難しいかもしれませんが、これからは自分でそのようなコントロールを行う力をつけることが必要とされます。

また、年齢も関係してきます。

まだ若い世代であれば、積極的な運用を。そして歳を取っていくにしたがって安定的な運用に変えていくことも大事です。

見直しのタイミングとしては

・経済や市場の大きな変化があった時

・ご自身の運用に対する考え方に変化が生じた時

・家族の状況(家計)の変化

などがあげられます。

これまで資産運用の基礎知識について述べてきましたが、

今後、資産運用を始めてみようかなと思われる方に、少しでもお役に立てれば幸いです。

もしご興味のある方、不安に思っておられる方がおられましたら、

お気軽にご相談ください。

お問い合わせフォーム:https://marron-financial.com/contact

Facebookのメッセンジャーからも受け付けております。

今日まで『資産運用の基礎知識』について述べてきましたが、次回では

「なぜ資産運用が必要なのか」を述べていきたいと思います。

今回もお読みいただきありがとうございました。

資産運用の基礎知識その④

資産運用の基礎知識その④

マネー

2018年3月19日 15:23

トータルマネーコンサルタントの新井智美です。

久々の雨ですね。これからしばらく一雨ごとに暖かくなっていくのでしょうか。

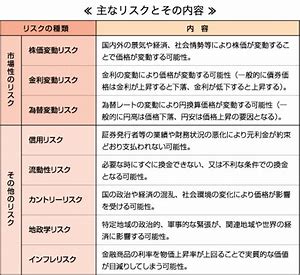

さて、今回は「リスクの種類」についてお話していきたいと思います。

運用商品には様々はリスクが存在します。

その種類を詳細については以下のとおりです。

1.価格変動リスク

経済情勢や企業業績などが要因となって、投資した金融商品の価格が変動するリスクの事を「価格変動リスク」と言います。

2.金利リスク

金融市場や政治動向、経済情勢などに応じて金利(お金を貸し借りするときに適用される資金の使用料)は常に変動しています。金利水準の変動によって金融商品の価格が変動するリスクの事を「金利リスク」と言います。

3.為替リスク

異なる通貨を交換するときの比率の事を為替レートといい、各国の金融市場や政治動向、経済情勢などによって常に変動しています。海外の資産で運用する場合、為替が変動することによって日本円での資産価値が変動するリスクの事を「為替リスク」と言います。

4.信用リスク

金融商品を取り扱っている金融機関や株式・債券の発行企業などが、信用力を失ったり、破綻することで、元本や利息が回収できなくなったりその商品の価値が下落するリスクの事を「信用リスク」と言います。

5.インフレリスク

物価が上がる(インフレになる)ことで、今までと同じ値段で同じものが買えなくなってしまい、実質的にお金の価値が目減りしてしまうリスクの事を「インフレリスク」と言います。

資産とリスクの関係を表にしてみました。

| 価格変動

リスク |

金利リスク | 為替リスク | 信用リスク | |

| 国内債券 | 〇 | 〇 | - | 〇 |

| 国内株式 | 〇 | - | - | 〇 |

| 海外債券 | 〇 | 〇 | 〇 | 〇 |

| 海外株式 | 〇 | ― | 〇 | 〇 |

リスクの内容と各資産との関係性を十分に理解したうえで、商品を選ぶようにしましょう。

次回のブログではリスクコントロールの方法についてお話したいと思います。

今回もお読みいただきありがとうございました。

これからもどうぞよろしくお願いいたします。

【再告知】無料相談期間(2018.3月末まで)

【再告知】無料相談期間(2018.3月末まで)

お知らせ

2018年3月17日 09:23

確定申告も終わり、皆さんほっとしておられる時期だと思います。

つかの間の暖かさも逆戻りで昨日は風が冷たかったですよね。

気温の変化の大きい時期ですので、皆様体調にはくれぐれもお気をつけてくださいね。

さて、先日より告知しておりました無料相談期間があと半月となりました。

当初告知した際はまだまだ期間があるなぁと自分でも思っていましたが、

月日が経つのは早いもので、3月ももう終わりですね。

2月は逃げる。3月は去る。とはよく言ったものです。

あと半月ではありますが、スケジュールにも若干余裕がございます。

一人でも多くの方とお会いできることを楽しみにしております。

お問い合わせフォーム:https://marron-financial.com/contact

Facebookのメッセンジャーからも受け付けております。

トータルマネーコンサルタントの新井智美をどうぞよろしくお願いします。

資産運用の基礎知識その③

資産運用の基礎知識その③

マネー

2018年3月15日 08:54

広島でトータルマネーコンサルタントを行っている新井智美です。

さて、今回はリスクとリターンのお話です。

皆さんの中では、

リターン=収益

リスク=損失

と認識されている方が多いと思いますが、実は運用の世界では異なります。

運用の世界では

リターン=運用した結果得られる収益の事。

(収益がプラスであろうとマイナスであろうと、元本との差額をいう)

リスク=リターンのブレ幅の事。

(運用の結果が期待されるリターンからどれだけブレるかという変動の大きさをいう)

という意味なのです。

従ってリスクの小さい商品は、元本割れの可能性も小さくなりますが、期待できるリターンの水準も低いものとなります。

逆にリスクの大きい商品は、高い利益が期待できますが、損失が大きくなる可能性もあります。

そして資産(商品)ごとのリターンとリスクも異なります。

リスクとリターンが小さいものから順に

「元本確保型商品」

「国内債券」

「国内株式」

「海外債券」

「海外株式」

という形になります。

これが理解できると、自分で商品を組み合わせて選ぶことが出来るようになります。

例えば国内債券と海外株式を組み合わせてできるだけリスク(ブレ幅)をおさえるという考え方ができるようになるわけです。

自分の目的とする結果になるように、商品を選んでいくことが大事です。

次回のブログでは「リスクの種類」についてお話していきたいと思います。

これからもトータルマネーコンサルタントの新井智美をどうぞよろしくお願いします。

資産運用の基礎知識その②

資産運用の基礎知識その②

マネー

2018年3月13日 12:31

広島でトータルマネーコンサルタントを行っております新井智美です。

すっかり春めいた陽気になってきました。

朝晩はまだ肌寒いですが、これから一気に春になっていくのでしょうか。

桜の開花が楽しみですね(≧▽≦)

前回のブログで基本4資産と言われる

「国内債券」「国内株式」「海外債券」「海外株式」

の運用商品についてご紹介させていただきましたが、

今回は各々の商品の特徴についてお話したいと思います。

1.株式

株式とは、企業が事業のために資金を調達する際に発行するもので、投資家(株主)は企業の業績などに応じて配当を受け取ったり、株式を売買することで収益をえることが出来ます。

株式には満期がないため、いつでも株式市場で売買することが可能です。

株価が上がる主な要因としては「景気回復」「企業の業績向上」があげられ、逆に下がる要因は「景気後退」「企業の業績悪化」となります。

2.債券

債券とは、国や企業が必要な資金を借り入れるために発行するもので、投資家は発行時に定められた利息を定期的に受け取り、満期まで保有することで元本(額面金額)が返済されます。

債券価格が上がる要因は「金利の低下」「国や企業の信用力上昇」が挙げられます。逆に、「金利上昇」「国や企業の信用力低下」の時には債券価格が下がると言われています。

3.海外資産(外貨建ての海外株式・海外債券など)

海外資産に投資する場合は、円と外国通貨を交換する必要があり、購入時点の『為替レート』で外国通貨に換算して購入します。海外資産を売却する際には、再度売却時点の為替レートで円に換算しなおすことになるため、売却価格も変動することになります。

株式や債券そのものの値動きに加え、為替レートの影響により価格が変動することが特徴です。

資産運用を行う際には上に述べた特徴を理解して、自分の目的に沿った商品を選ぶ必要があります。

商品を選ぶうえで、必ず把握しておかなければいけないのが各々どれだけのリスクがあり、どれだけのリターンが期待されるのかということです。

次回のブログではリスクとリターンについてお話していきたいと思います。

これからのトータルマネーコンサルタントの新井智美をどうぞよろしくお願いします。

資産運用の基礎知識その①

資産運用の基礎知識その①

マネー

2018年3月11日 10:18

トータルマネーコンサルタントの新井智美です。

今年は本当に花粉がひどい!花粉症歴20年以上を誇る私もさすがにタジタジです。

花粉症は突然発症するので、まだ花粉症になられていない方も気を付けてくださいね。

さて、今回は資産運用の基礎知識についてです。

資産運用と聞くと、ついつい身構えてしまうのが日本人。

何故なら日本人って自分の貯蓄が減ることに異常なくらい不安を感じる人が多いからです。

しかしこれからはそうは言っていられません。

自分の貯蓄が減らない、いわゆる『元本確保型』の商品にお金を預けていても減ることはなくても増えることはほとんど期待できません。

つまりこれからは元本確保型以外のいわゆる投資信託等に目を向けていく時代になっているのです。

投資信託等に代表される運用商品は

1. 国内債券

2. 国内株式

3. 海外債券

4. 海外株式

の4つに分けられます。

その他にも「REIT(不動産投資信託)」や「新興国(エマージング諸国)」などの商品もあり、これらをうまく組み合わせながら運用していく必要があります。

これらの商品にはそれぞれ特徴があります。

次回のブログではその辺りの詳細を説明していきたいと思います。

最高の笑顔

最高の笑顔

ブログ

2018年3月9日 10:57

トータルマネーコンサルタントの新井智美です。

今日は資産運用の基礎知識について書く予定でしたが、ここでちょっと小休止。

自分のことについて書いてみたいと思います。

先日アルバムを整理していると懐かしい写真が出てきました。

日付は2009年3月25日。9年前です。

この時は胃癌の手術後、自宅療養を終えて会社に復帰した直後、

鬱の真っただ中にいた頃の私です。

虚ろな目をして、完全に表情というものが無く、ただ黙ったまま、泣くことさえ出来なかった私が、

春休みを利用して広島に一人で遊びに来る甥っ子を広島空港まで迎えに行く際に、両親について行った日だと記憶しています。

飛行機の到着まで時間があったので、近くの庭園で時間を潰していました。

写真でもわかるように、梅の花が綺麗に咲いていました。

感情のなかった私に、感じる事何もはありませんでした。

でも何故か、歩きながら

「あぁ、この梅の花達もまだ蕾があったり、花開いたり。色も様々。精一杯生きてんだな…」

と思った瞬間、

『そっか、私も生きてるんだな』

と感じ、フッと笑みがこぼれました。

その瞬間の写真がこちらです。

笑ってるうちにも入らないくらいの虚ろな顔ですが、何かに気づいて納得し、安堵の気持ちが一瞬出ている。

これはその頃の私の『精一杯でありながらも最高の笑顔』です。

この時のこの瞬間があってこそ、今の私がいます。

今ではならですが、よく笑えるようになったなぁと本当に心から思います。

そしてこの写真の一番大事なところ。

それは

父が当時大事にしていた一眼レフで、その瞬間を逃さず撮ってくれた一枚

だということ。

何故かこの写真を見る度に父の偉大さを感じずにはいられず、涙がこみあげてくるのです。

今回もブログを読んでくださり、ありがとうございました。

これからもトータルマネーコンサルタントの新井智美をどうぞよろしくお願いいたします。

老後に向けての貯蓄方法とは?

老後に向けての貯蓄方法とは?

マネー

2018年3月7日 12:20

つかの間の暖かさも逆戻り・・

少し寒く感じる今日この頃ですね。

昼間は暖かくても、夜はまだ肌寒い日々が続きますので

皆様体調管理にはくれぐれもご注意くださいね。

さて、前回のブログで

『60歳までに2,000万円の資産をどのように用意するか?』

を課題とした訳ですが、

ここはやはり資産運用の基礎知識を十分に身につけていくしかありません。

銀行に預けているだけでは到底2,000万円を準備するなんて無理な話。

退職金自体も自分で運用しなければならない時代になってきていることを考えると、

「任せていればなんとかなる」という考えはもう捨てなければなりません。

日本は先進国の中でも資産運用比率がかなり少ないと言われています。

だからこそ今では国が各個人に資産運用を進めているわけですね。

その代表的なものが確定拠出型年金制度でしょうか。

企業にお勤めであれば、確定拠出型年金制度(企業型)を導入する企業が増えていますので、

それを活用しつつ、リスク分散として個人的に運用していくなどの工夫をされた方がいいと思います。

最近の法改正では個人型の確定拠出型年金制度に加入できる対象者も増えているので、当てはまる方は併用することを考えてもいいかもしれません。

ただ、この確定拠出年金制度は税制の優遇などいろんなメリットがある反面、『原則60歳まで引き出せない』というデメリットがあることに気をつけておかなければなりません。

従ってご自身のライフプランに合わせて、もし「必要な時に使えるお金も用意しておきたい」とお考えならば、別の運用商品を用意しておくべきです。

資産運用には国が用意している確定拠出型年金制度の他にも、投資信託商品や保険商品などいろいろあります。

まずご自身のライフプランをきちんと組み、その上でリスク分散を考慮しながら投資商品を選んで運用していく必要があるでしょう。

次回からは資産運用の基礎知識について何回かに分けて述べていきたいと思います。

これからもトータルマネーコンサルタントの新井智美をよろしくお願いします。

個別相談も随時承っておりますので、興味を持たれた方はお気軽に連絡ください。

お問い合わせフォーム:https://marron-financial.com/contact

Facebookのメッセンジャーからも受け付けております。

老後の不安を少なくするには・・・

老後の不安を少なくするには・・・

マネー

2018年3月5日 07:37

広島でトータルマネーコンサルタントを行っております新井智美です。

今回は老後(リタイア時)に必要な額についてのお話です。

最近よく言われているのは

『老後2人で生活するには毎月26万円の生活費が必要。

そのためには60歳時点で3,000万円は用意しておくべき。』

という文言です。

皆様もどこかで見たり聞いたりしたことがあるのではないでしょうか?

しかしこれもあくまで一般論。

実際にどのくらい用意しておかなければいけないのかは、各々の生活スタイルによって変わってきます。

例えば40代の一人暮らしの女性の場合を見てみましょう。最近の40代独身女性は住宅を購入されている割合も多く、従って老後の家賃等は考えなくてもよくなります。となると必要な生活費は毎月17万円くらいでしょうか。

そこから老後の生活のための必要資金を算定していくわけですが、まず、前回述べたように退職金も運用次第で変わっていくのでざっくりとしか試算できないですよね。

そこで私がお勧めする考えは以下のとおりです。

①まず現在の支出を把握する。(この時点で削減できるところは実施する)

②消費税のアップやインフレ率を考えて、現在の生活費に10%プラスする。

③現在のモデルケースは平均寿命が男性81歳、女性88歳となっているので、現在の医療情勢等を見据えながら自分が何歳まで生きるかを考える。

④公的年金は当てにしない。(あったとしても年間100万円くらい)

そう考えると、もし80歳まで生きるとしてもやはり60歳の時点で2,000万円は自力で用意しておかないといけないということになります。

男性でも一人だと同じ事がいえるでしょう。

80歳まで元気でいればいいですが、もし病気になり介護状態等になるとそのための保障も大事です。

60歳までに2,000万円の資産。

さてどのように準備したらいいのでしょうか?

次回のブログではその準備方法について述べていきたいと思います。

退職金って・・・

退職金って・・・

マネー

2018年3月3日 12:23

トータルマネーコンサルタントの新井智美です。

今日は3月3日。雛祭りですね。

小さい頃家に飾ってあった雛人形を思い出します。

女の子のいる家庭では、本当に特別なものですよね。

さて、今回は退職金についてお話したいと思います。

退職金というと、今後の相場では大卒で定年まで働いて2,000万円くらいと言われています。

厚労省のアンケート調査でも同じような結果になっています。

ただ、気を付けないといけないのはこれは会社都合で退職した場合であるということです。

最近は自分のスキルに合わせて転職を考える方も増えていますが、その場合は自己都合での退職となるので、もらえる退職金はかなり少ないと思ってください。

かく言う私も22年間務めた企業を退職し、独立したわけですが、上に述べたように定年まで働いて2,000万円ならその半分程度の1,000万円くらいもらえるんじゃないかな?なんて思っておりましたら、結果は目を疑うものでした。

厚労省のアンケート内にも『ミドル層:勤務25年の自己都合退職における一人当たりの平均退職金額は約563万円』と発表されていますが、そのくらいの額だったでしょうか。

退職金の制度は企業によって異なり、

・退職一時金

・退職年金

とに分けられます。

そして退職年金は最近では自分で運用する確定拠出年金制度(企業型)を導入する会社が増えています。

これはどういうことかというと、同じ勤務年数で同じキャリアで退職したとしても、自分の運用次第で退職金に大きな差が生まれてくるということです。

実際に多くの企業では自社で導入している確定拠出型年金制度を社員各々が3%で運用することを前提にモデルケースを組んでいます。

ということは、皆さんがもしお勤めの会社の確定拠出型年金制度に加入されているのであれば、3%以上の運用益を出さないと予定されている退職金額よりももらえる額は少なくなるということです。

現在では老後の資産も早いうちから自分で考えて運用していかなければいけない時代になってきています。

次回のブログでは、

・実際に老後のためにどのくらいの資産が必要なのか?

・そのためには今からどのような方法で貯めていかなければいけないのか?

そのあたりに焦点を絞ってお話していきたいと思います。

これからもトータルマネーコンサルタントの新井智美をどうぞよろしくお願いします。