老後資金が作れる 誰でも活用できる年金制度って?②

老後資金が作れる 誰でも活用できる年金制度って?②

マネー

2018年6月23日 14:23

前回の投稿からかなり時間が経過していしまいました。

広島でトータルマネーコンサルタントを行っている新井智美です。

今回は『そもそも「確定拠出年金」ってなに?』というところをお話していきたいと思います。

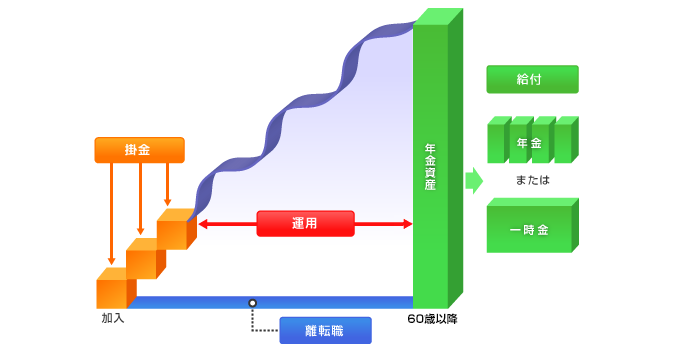

確定拠出年金とは、主に老後資金を準備するための仕組み。公的年金の上乗せ部分に当たる年金制度です。国が定めた制度ですが、国民年金・厚生年金のような公的年金とは違って、任意で加入します。また、銀行・保険会社・証券会社など民間の金融機関が運営管理を行います。加えて、加入期間や納めた保険料に応じて年金額が決まるのではなく、掛け金を使って自分で運用し、その成果によって将来受け取る年金額が決まるのが特徴です。

現在、確定拠出年金には大きく分けて2種類あります。お勤め先を通して加入する企業型と、金融機関を通して加入する個人型です。このうち個人型はiDeCo(イデコ、individual-type Defined Contribution pension planの略称)とも呼ばれています。

企業型・個人型のいずれも、確定拠出年金専用の口座を開設し、定期的に掛け金を積み立てていきます。これを「拠出」といいます。拠出は原則として60歳まで続け、その間には掛け金を使って定期預金・保険・投資信託を購入して運用します。運用した結果の資産を、60歳以降に年金として受け取ります。ですから、掛け金で何を買うか、どう運用するかによって、将来受け取る年金額が変わるのです。掛けた総額より多く受け取ることもあれば、少なく受け取る可能性もあるということです。

次回はiDeCoの仕組みについてもう少し詳しく述べていきたいと思います。

これからもトータルマネーコンサルタントの新井智美をよろしくお願いします。

老後資金が作れる 誰でも活用できる年金制度って?①

老後資金が作れる 誰でも活用できる年金制度って?①

マネー

2018年6月10日 12:51

広島でトータルマネーコンサルタントを行っている新井智美です。

人生100年時代といわれる現代。長期化する老後を見据え、貯蓄をしている方も多いでしょう。今回は、税制上のメリットを受けながら、より豊かな老後生活を送るための資産形成方法として、もう一つの年金「iDeCo」について学んでいきましょう。

まずは少額からでも、コツコツためる経験を積むのは、長い人生を生きていくためにとても大事です。

とはいえ、近年は超がつくほどの低金利。頑張ってためても、現金や預貯金だけではお金が増えるスピードは決して速いとはいえないのが現状です。もう少し増やしたい、せっかくためるなら利息以外のメリットも欲しい! と思う人もいるのではないでしょうか?

そこでぜひ知ってほしい方法の一つが、「個人型確定拠出年金」通称「iDeCo(イデコ)」です。これから何回かに分けて詳しく解説していきたいと思います。

実は最近iDeCoについての質問を多く受けるようになりました。

それだけ皆さんも関心を持ち始めているのかもしれませんね。

次回は確定拠出年金そのものについてお伝えします。

ボーナスの賢い使い方

ボーナスの賢い使い方

マネー

2018年6月6日 12:08

ボーナスの季節になりましたね。

会社勤めの方にとっては嬉しく感じる瞬間ではないでしょうか。

さて、今回はボーナスの賢い使い方についてお話していきたいと思います。

せっかくもらったボーナス。毎月の赤字を補てんして終わりではなく、さらに有益な使い道を目指してみましょう。

と言っても、「好きなことには使わず全額貯金」や、反対に「普段頑張っているご褒美にパーッと散財」は、賢い使い方とは言えません。

ボーナスは、「消費」「貯金」「投資」の3通りの使い道に分けて考えるのがおすすめです。

まずは、大まかで構いませんので、ボーナスの半分を消費分、残りの半分を貯金分と投資分とします。

特に欲しいものがない場合は、貯金と投資に多めに回しても構いませんが、後々、買いたいものや旅行の計画ができた時のために取っておくのも良いでしょう。

ボーナスの支給額は人ぞれぞれですので、金額に応じて無理のないよう調整してみてください。

いざという時の備えができていないと感じるなら、貯金を多めにしてみましょう。

最低限貯めておきたいのは、3カ月~半年分の生活費です。病気やケガで働けなくなるリスクに備える制度や手当、保険は様々ありますが、ある程度の現金が手元にあれば、どのような用途にも使うことができます。

反対に、最低限の貯金より投資を優先させないことです。急にお金が必要になった時、現金の用意があれば問題ありませんが、充分な現金がなく株式を保有しているような場合、その株式を売却してお金に換える必要に迫られることになります。

その時に株価が購入時より上がっているなら良いですが、下がったタイミングで必要に迫られて売却すると、損をしてしまうリスクがあります。

そうならないように、まずは貯金がしっかりできているか確認してみてください。

退職した後の健康保険はどれを選択するのがよい?③

退職した後の健康保険はどれを選択するのがよい?③

マネー

2018年6月1日 09:08

さて、今回は退職後の健康保険ついて最終章。

市区町村で加入する「国民健康保険」についてです。

「国民健康保険」は、ほかに健康保険制度に加入していない人は誰でも加入することができる制度です。

保険料の計算方法は市区町村によって若干異なりますが、前年所得で計算された所得割額に、世帯でいくらの平等割、一人当たりいくらの均等割、資産の額に応じた資産割などが加算されて算出されます。

限度額がありますので、前年所得が高い人がべらぼうに高額の保険料を取られるということはありません。また、リストラなどにより失業を余儀なくされた人などについては軽減がある場合もありますので、市区町村の窓口に確認してみましょう。

ここまで3種類の健康保険について述べてきましたが、

結論として、結局どうするのがいいの?と悩まれる方にアドバイスです。

3種類のどれに入っても、もらえる給付内容はほぼ同じです。

したがって、入れる中で「どれが一番安いか」という観点で選択をすることになります。

保険料が最も安いのは、負担のない被扶養者です。家族の扶養に入れる場合は、扶養に入るのが一番よいといえそうです。

特に60歳未満の人が配偶者の扶養に入れば、国民年金についても保険料負担がいらない第3号被保険者となれるので、一石二鳥です。

雇用保険を一定金額以上もらう場合や、家族がお勤めをしていない場合など扶養に入れないときには、任意継続と国民健康保険を天秤にかけることになります。どちらが安くなるかは人それぞれなので、

・今までの健康保険料の倍(標準報酬月額が28万円超の人は28万円×保険料率)

・前年所得による国民健康保険料額

を調べて、安い方を取るということになります。国民健康保険料額については、お住いの市区町村に問い合わせをすれば教えてもらえます。その際には前年の源泉徴収票などを手元に用意して問い合わせるとスムーズです。市区町村のホームページなどに計算方法が掲載されていることもありますので、チェックしてみてください。

金額の比較をするときは、原則として任意継続の2年分と、国民健康保険料の2年分で、トータルで安くなる方を選択するということになります。任意継続は原則2年間は継続するからです。ただし、国民健康保険については、1年目に所得が少なければ2年目の保険料はガクンと下がることになりますので、注意して比較してください。

あと、もう一つ注意しなければならないのは、扶養している人がいるかどうかです。任意継続の場合は配偶者や子供などを扶養に入れることができます。扶養に入れた人の保険料負担は、これまでの会社の健康保険同様ありません。一方、国民健康保険は扶養という考え方がないので、家族一人一人について保険料がかかります。自分一人だけなら国保の方が安いけれど、家族を入れると任意継続の方が安くなるケースもありますので注意しましょう。

ちなみに、任意継続の扶養に入れた60歳未満の配偶者は、国民年金については第3号被保険者にはなれず、第1号被保険者として保険料が掛かりますので、こちらにも注意しましょう。

いろいろ調べた上で、その時の状況に最適な方法を選ぶようにしましょう。

もっと詳しいお話を聞きたいと思われる方は是非一度ご相談ください☆

お問い合わせフォーム:https://marron-financial.com/contact

Facebookのメッセンジャーからも受け付けております。

トータルマネーコンサルタントの新井智美をどうぞよろしくお願いします。