退職した後の健康保険はどれを選択するのがよい?①

退職した後の健康保険はどれを選択するのがよい?①

マネー

2018年5月25日 17:11

トータルマネーコンサルタントの新井智美です。

今回から3回に分けて会社を退職した後の健康保険について書いていきたいと思います。

会社退職後の健康保険、入り方は3種類です。

1.家族の扶養に入る「被扶養者」

2.今までの会社の保険を継続する「任意継続」

3.市区町村で加入する「国民健康保険」

まず、1のポイントは「被扶養者」は保険料がかからないということです。

家族が会社勤めしていれば、扶養に入ることができる場合があります。扶養に入ることができれば保険料負担がありませんから、真っ先に検討することをお勧めします。

ただし、扶養に入るためには、今後の年収見込みが130万円未満(60歳未満、60歳以上は180万円未満)であることが必要になります。

ここで注意が必要なのは、扶養の範囲は「所得」ではなく「収入」である点です。営業収入や老齢年金や個人年金などをはじめ、非課税所得である遺族年金や障害年金のほか、雇用保険の給付もここに含まれてしまいます。

一般的に「雇用保険をもらうと扶養には入れない」と言われることがありますが、厳密には雇用保険の日額が60歳未満は3,611円(130万円÷360日)、60歳以上は5,000円(180万円÷360日)未満であれば、ほかに収入がなければ扶養に入ることができます。退職後雇用保険をもらう人は、扶養に入れなかった場合の健康保険料の負担についても押さえておきましょう。 手続きはお勤めしている家族の会社経由で行います。

次回は

2.今までの会社の保険を継続する「任意継続」

について述べてきたいと思います。

お楽しみに☆

貯金用口座はどの銀行がオススメ?③【投資にも挑戦したい人が選ぶべきサブ口座は?】

貯金用口座はどの銀行がオススメ?③【投資にも挑戦したい人が選ぶべきサブ口座は?】

マネー

2018年5月22日 11:25

さて、これまで書いてきました貯蓄用口座について、いよいよ最終章です。

今回は投資を視野に入れたサブ口座について述べていきたいと思います。

お金がある程度貯まってきて、投資にも挑戦してみたい人は、投資商品のあるネット銀行がおすすめです。

ソニー銀行、イオン銀行、ジャパンネット銀行で買える投資信託は200本以上。

ジャパンネット銀行とソニー銀行は外貨預金にも投資が可能です。

株式など、もっと幅広い投資商品にチャレンジしたい人は、グループ・提携先の証券会社を利用して投資が行えるネット銀行の活用もいいでしょう。

じぶん銀行、住信SBIネット銀行、ソニー銀行、楽天銀行では、証券口座の開設もでき、購入代金の即時決済が行えます(じぶん銀行はカブドットコム証券の携帯サイトから入金指示を行えます)。

このように、ネット銀行には金利以外にも有利なサービスがあります。それぞれの特徴を抑えつつ、用途に合わせて銀行を使い分けましょう。

次回からはまた別のテーマで情報をお伝えしていきますね。

皆さんお楽しみに☆

貯金用口座はどの銀行がオススメ?②【「メイン口座」と「サブ口座」を使い分けよう】

貯金用口座はどの銀行がオススメ?②【「メイン口座」と「サブ口座」を使い分けよう】

マネー

2018年5月18日 11:18

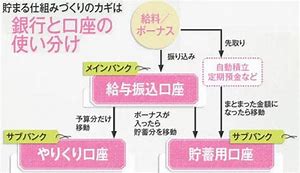

さて、今回は「メイン口座」と「サブ口座」の使い分けについてです。

メイン口座は、給与振込などの収入と、自動引き落とし分を集中させる銀行口座です。

大手の銀行もしくは地銀など、使い勝手の良い口座を設定しておられる方が大半だと思います。

この銀行口座を「メイン口座」として、クレジットカードの引き落としや、水道光熱費、通信費など毎月の引き落とし分をまとめておきます。

食費や雑費などの現金の引き出しにも使うので、勤務先や自宅の近くにATMがあるなど、利便性で選ぶといいでしょう。

そして、残ったお金はすぐに「サブ口座」に移動すること。このひと手間で、メイン口座に入れっぱなしでお金を使い切ってしまったということがなくなり、使い過ぎを防ぐことができます。

ここでポイントとなるのは、使ったお金の残りを「サブ口座」に移動するのではなく、貯蓄できるお金を先に分けておくということです。

残ったら貯めようではなかなか貯まりません。いざというときに必要になるお金を確保しつつ、貯めるお金は定期預金などに固定し、少しでもいい金利で預けるようにしましょう。

サブ口座は金利が高めの銀行を活用することをお勧めします。

プラスアルファのサービスも決め手に、少しでも貯まるように考えて選びましょう。

サブ口座は金利が高めの「ネット銀行」がおすすめです。普通預金金利は現在、大手銀行で0.001%程度。

ところがネット銀行なら、たとえば、住信SBIネット銀行なら普通預金金利が0.01%(SBIハイブリッド預金)、オリックス銀行なら0.02%。イオン銀行、楽天銀行にいたっては、条件を満たせば0.1%です。

イオン銀行か楽天銀行に100万円預ければ1年後の利息は1000円と、大手銀行より990円もお得なのです(税引き前)。低金利時代だからこそ、この差は大きいと考えるべき。入出金はコンビニや提携銀行のATMが使えるので、メイン口座にお金が残っていたらすぐさまプールして、少しずつ資金を増やしていきましょう。

余裕資金ができたら、ネット定期でさらに有利に貯めましょう。ネット定期1年ものでダントツに高金利なのが、オリックス銀行の0.15%。ただし100万円以上というハードルがあり、オリックス銀行はキャッシュカードが発行されないのでATMは使えず、まずは他行からの振り込みになります。有利に貯めるのに特化したサブ口座として使うといいでしょう。

もし、毎月の振り込みや出金手数料を抑えたいときにサブ口座を選ぶのであれば、以下の口座を利用してみましょう。

家賃や習い事の会費など、毎月決まった振り込みがあるなら、振込手数料が無料の口座を選ぶのがベストです。

住信SBIネット銀行とソニー銀行は無条件で月1回無料、じぶん銀行は三菱UFJ銀行への振込みなら何度でも無料です。

住信SBIネット銀行とソニー銀行は毎月決まった日に自動振り込み予約ができるので、手続きを忘れて慌てることもなく便利です。

この2つの銀行を経由してオリックス銀行へ振り込みすれば、有利に貯めるシステムができあがります。

ATM手数料無料の時間外に現金を引き出すことが多い人は、その分をコンビニATMの出金が無料のサブ口座に移して手数料を節約しましょう。

住信SBIネット銀行とじぶん銀行は無条件で月2回まで無料、イオン銀行はミニストップならいつでも無料、ソニー銀行はセブン-イレブン、ミニストップはいつでも無料です。

なお楽天銀行は残高10万円以上でATM手数料、他行への振込手数料が1回無料になります。

その口座の特色を理解して、上手に活用するといいですね。

貯金用口座はどの銀行がオススメ?①【お金の出し入れのために貯金用の「サブ口座」を持とう!】

貯金用口座はどの銀行がオススメ?①【お金の出し入れのために貯金用の「サブ口座」を持とう!】

マネー

2018年5月13日 13:03

広島でトータルマネーコンサルタントを行っている新井智美です。

今回から3回に分けて、皆さんからのお問い合わせの多い「お金の管理方法について」書いていきたいと思います。

貯蓄をしたいとは思っても、なかなかお金が貯まらない……。そんな悩みを抱えている方も多いのではないでしょうか?

貯まらない理由は、ズバリお金の流れが整理されていないからです。

給与が振り込まれるメインの銀行口座にお金を預けっぱなしにしていると、何にどれだけお金を使ったかが把握しづらいものです。

しかしだからといって逆に、複数の銀行口座にやみくもにお金を分散しておくのも、お金の出し入れを集約しきれない原因になります。

そこでおすすめなのが、『銀行口座を用途別に使い分けること』。

口座を分けることで家計管理がしやすくなり、ほったらかしでも自然とお金が貯まる仕組みを作ることができるのです。

では、銀行口座をどんな用途で使用するか、整理してみましょう。

・給与を受け取る

・現金で使う分を引き出す

・クレジットカード、固定費を引き落とす

・家賃や習い事など毎月決まった額を振り込む

・毎月決まった額を積み立てる

・まとまったお金を好金利で貯める

・投資信託などの投資商品に投資する

以上のことを念頭に置いて、自分にあった口座を活用しましょう。

次回では「メイン口座」と「サブ口座」を使い分ける方法について述べていきたいと思います。

お楽しみに☆

定期預金が満期になったら?

定期預金が満期になったら?

マネー

2018年5月9日 14:06

定期預金の満期までの期間は2週間~10年、その後皆さんはどうしていますか?

いつでも出し入れできる普通預金とは違い、一定の期間を決めて預ける定期預金。

満期までの預け入れ期間は、都市銀行や地方銀行では、短いものなら1ヶ月、長い場合は10年まで利用できます。

ゆうちょ銀行の定期貯金は、最短が1ヶ月、ほかに3ヶ月、6ヶ月、1年……などの期間があり最長は5年です。

新生銀行では、2週間で満期が来る2週間満期預金も取扱っています。

定期預金は固定金利ですから、超低金利の現在、長期間の定期預金に預けてしまうと、低い金利でずっとお金を置いておくことになるので、期間は短めの方がいいですね。1年から長くても3年くらいをメドに考えた方がよさそうです。

そして、満期が来たときの取り扱いは、預け入れの時点で決めることになっています。

取り扱い方法は2通り、自動解約と自動継続です。満期で終わりにするのが自動解約。

元金と利息(税引き後)の合計が普通預金に入金されて、定期預金は終了。 一方、同じ期間の定期預金に自動的に預けるのが自動継続です。

手間要らずで定期預金をまた続けることができます。自動継続の場合、金利は継続日のものが適用になります。

インターネットで預けるネット定期の中には、ネットバンキングで満期時の取扱いを変更できるものもあります。例えば、自動継続にしていた定期預金を自動解約にする、逆に自動解約にしていた定期預金を自動継続にするなど。途中でお金のやりくりの予定が変わった場合に便利です。 総合口座を利用して定期預金を行っている人もいることでしょう。総合口座は、定期預金を担保として自動貸越ができる仕組みのため、原則、定期預金は自動継続となっています。

定期預金を自動継続した場合、元金だけを自動継続し利息は普通預金に入金する方法「元金自動継続」と、元金と利息を合わせて定期預金として自動継続する方法「元利自動継続」の2つがあります。

銀行によって、どちらかを自分で選べる場合と、元利自動継続のみのところがあります。 お金を雪だるま式に増やして行きたいなら、元利自動継続がおすすめです。 余裕資金は、1年程度の定期預金にして、元利自動継続にしておけば、満期ごとに利子が元本に組み入れられる複利運用となり、今後、金利が上がった場合は、継続日の金利でまた定期預金に預入れることになりますから、手間をかけずに金利上昇の波に乗ることができます。さらにネットバンキングの契約をしておけば、お金を使いたくなったらネットで満期時の取り扱いを自動解約に変更することができて便利です。

その時の環境に合わせて上手に活用するようにしましょう。

家計の3大プロジェクト③老後資金

家計の3大プロジェクト③老後資金

マネー

2018年5月6日 12:46

G.Wも最終日。

今日は明日からの仕事のためにゆっくり休んでおられる方も多いのではないでしょうか。

さて、今日は家計の3大プロジェクト最終稿である「老後資金」について述べていきたいと思います。

住宅ローンを返しながらでも、児童手当と月々の1万円貯金(子ども2人なら月2万円)で大学進学費用はなんとかできるかもしれません。しかし、老後資金はいつ貯めれば良いのでしょうか。出産・育児スタート時の夫と妻の年齢によっては、子どもの独立が退職時期に差し掛かる場合もあります。

まず退職金があれば、それを老後の費用に充当できるとよいでしょう。

総務省の家計調査(2017年)によると、年金世帯の月間の平均支出は、約26万円(年間312万円程度)です。25年間で7800万円程度が必要という計算になります。

一方、年金世帯の平均収入は月額約21万円(年間約252万円)、25年間で約6300万円です。必要総額に対して、年金などの収入だけだと、約1500万円の赤字になってしまいますね。娯楽費や急病時の備えなど、予備費として1000万円程度は欲しいと考えると、夫婦で約2500万円程度の老後資金があると安心です。退職金を確認し、足りない部分は確定拠出年金などを活用しましょう。

そのためにも、住宅ローンは遅くとも退職前には完済をしましょう。教育費も、退職金をあてにせずとも貯め終わっていることが望ましいですね。専業主婦の妻であれば、子どもに手がかからなくなった後は働きに出て、その収入の何割かを老後資金のための貯金に回したいところです。

また、最近は就業規則も以前に比べると緩やかになってきました。社内規定を確認する必要はありますが、会社員として就業されている方がサイドビジネスを検討し、そのぶんを貯蓄に回すのも選択肢の一つです。

あと、ここが一番大事なことですが、仮想通貨や株式…不確実な投資は避けましょう。

「投資で増やす」という考え方もありますが、不確実な投資はあまりお勧めできません。株式や仮想通貨などへの投資は、大きく儲かる可能性もありますが、多額の損失が出る可能性もあります。投資をする余裕があるならば、まず住宅ローンの繰り上げ返済優先で、確実に利息を減らすところから取り組んでいきましょう。

同時に「住宅ローン」「教育費」「老後資金」という3つのプロジェクトを達成させるのは至難の技ですが、緊急度に応じて優先順位を決めて、一つずつ攻略をしていくしかありません。特に子育て(進学)や住宅購入の時期が遅くなったカップルは、退職前後にローンの完済や子どもの大学資金問題が出てきます。家計の管理には、くれぐれも要注意です。

失敗すると、人生を左右しかねないお金の問題。迷ったときはファイナンシャルプランナーなどのプロに相談をするのも一つの手段ですので、ぜひ頭に入れておいてくださいね。

家計の3大プロジェクトその②【教育費】

家計の3大プロジェクトその②【教育費】

マネー

2018年4月30日 13:08

今年のG.W前半も終了ですね。

お天気にも恵まれ、いろんなところにお出かけされた方も多いのではないでしょうか。

さて、今回は家計の3大プロジェクトその②。「教育費」についてです。

子育て中の家庭であれば、「住宅ローン・教育費・老後資金」といった家計における3大プロジェクトを同時に走らせなければならないことがあります。

住宅ローンを返済しながら、子どもの教育費や老後資金などの貯金をすることは可能なのでしょうか?

その場合、何を優先してどういう順番でお金を準備すれば良いのでしょうか。基本的な考え方をお伝えしたいと思います。

大学費用はこう貯める!

住宅ローンの次に優先したいのが、教育費です。月々の住宅ローン返済に加えて、教育費と老後資金の準備を行っている人はどのようにそれぞれを進めれば良いのでしょうか。

教育費のうち、もっとも費用がかかるのは大学の学費です。

大学の入学、在学費用に関しては、日本政策金融公庫の「教育費負担の実態調査結果」(平成29年度)によると、

国公立大学の場合で合計約503万円、私立大学文系の場合で約738万円、私立大学理系の場合で、平均約807万円がかかっていることが分かります(いずれも端数切り捨て)。

こうした大学資金に関しては、児童手当を全額貯めるのと同時に、子どもが生まれたら子ども1人につき月1万円ずつ貯めましょう。

児童手当を使わずに頑張って全部貯めると、子ども1人当たり約200万円(3歳未満=月額1万5000円、3歳以上小学校修了前=第1子・第2子は月額1万円、第3子以降は月額1万5000円、中学生=月額1万円 所得制限あり)になります。子ども1人当たり月1万円を貯めれば18年間で216万円貯まります。児童手当と合わせれば子ども1人当たり400万円以上になるので大学資金の備えになります。

1.児童手当は全額貯める

2.子供が生まれたら一人につき月1万円の貯金

これを目指してみてください。

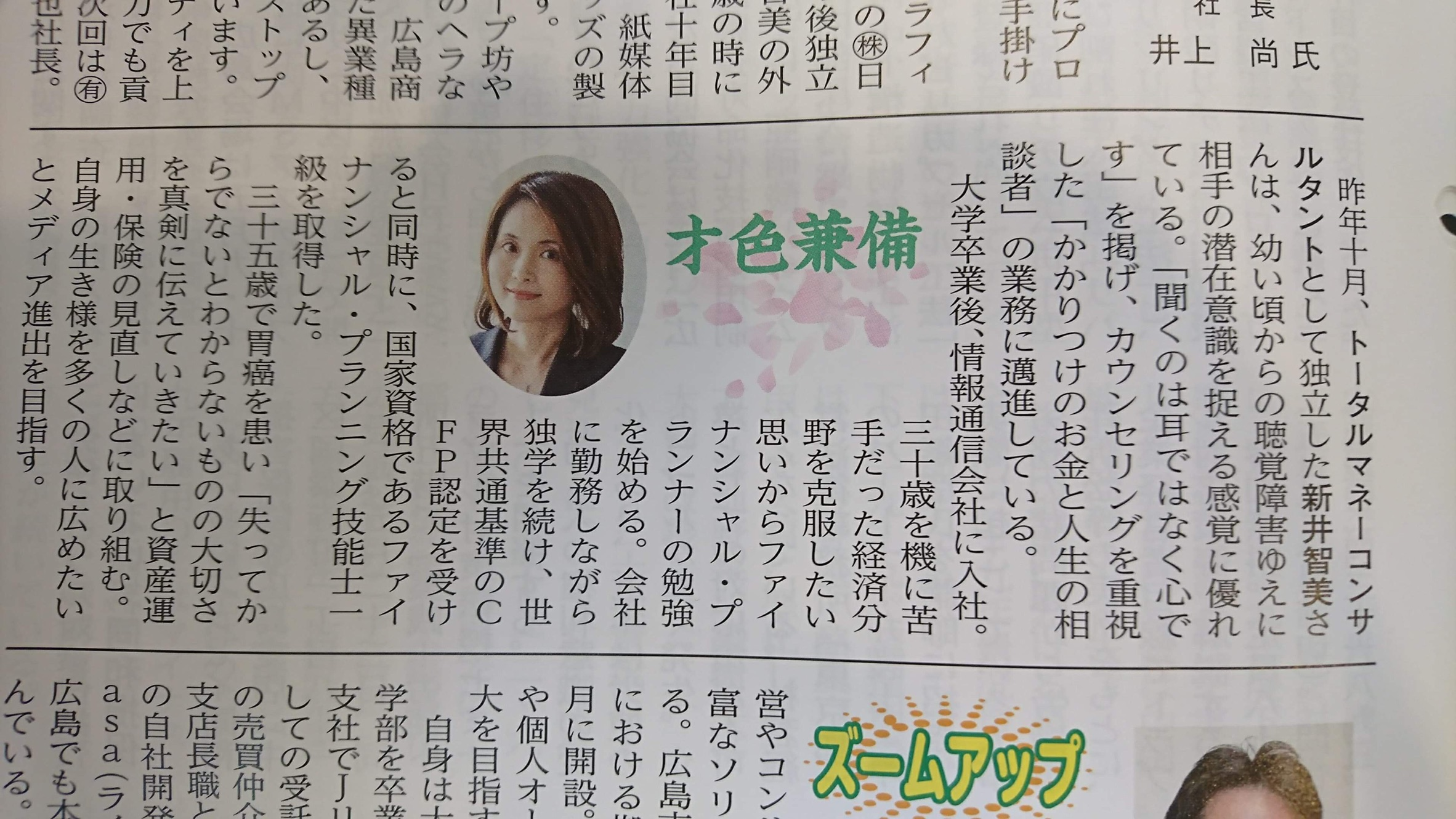

経済レポートの「才色兼備」に掲載されました

経済レポートの「才色兼備」に掲載されました

ブログ

2018年4月25日 09:27

お恥ずかしながら...

2018.4.24号の「経済レポート」内『才色兼備』欄に掲載していただきました。

お伝えしたいことを上手にまとめていただき、とても嬉しく思っています。

もし職場で定期購読されているようでしたら、私を探してみてくださいね。

これからもトータルマネーコンサルタントの新井智美をどうぞよろしくお願いいたします。

家計の3大プロジェクトその①【住宅ローン】

家計の3大プロジェクトその①【住宅ローン】

マネー

2018年4月22日 12:44

前回の投稿からしばらく間が空いてしまいましたが、

今回から3回のシリーズで「家計の3大プロジェクト」について述べていきたいと思います。

家計における3大プロジェクトとは

・住宅ローン

・教育資金

・老後資金

です。

第一回目の今回は「住宅ローン」について述べていきたいと思います。

住まいに関する支出は、家庭の大きな割合を占めるものです。

まず、教育費や老後資金といった「貯金」よりも、優先すべきは住宅ローンの返済です。

ただしその前提として、住宅ローンを抱えている人でも、最低でも200万円程度の預貯金は確保しておきましょう。

これは教育費・老後資金とは別に、突然の病気や失業といった人生の不測の事態に備えるためです。

最低限の貯金をつくった後は、さらなる貯金増額よりも、住宅ローンの返済を優先しましょう。返済を進めることで利息の負担を減らすことができるからです。

ただし例外として、住宅ローン控除を受けている期間は、ゆっくり返済することも選択肢の一つです。

現在は住宅ローン金利が非常に低いために、無理をしてまで返済を進める必要はありません。

住宅ローン控除の仕組みについても、簡単におさらいしておきましょう。

住宅ローン控除とは、購入1年目から10年目までの年末のローン残高の1%が所得税や住民税から控除され、確定申告で戻ってくる制度です(控除限度額あり)。

繰り上げ返済を進めると、年末時点のローン残高を減らすことになります。

そのため、この期間はあえて繰り上げ返済をせずに貯金をして、住宅ローンの控除期間終了後に、積極的に繰り上げ返済をする方法もある、ということです。

しかし、繰り上げ返済が有利になるか否かについてはその時の状況によって異なります。

もし、そのようなお悩みを抱えておられる方は是非一度ご相談ください。

お問い合わせフォーム:https://marron-financial.com/contact

Facebookのメッセンジャーからも受け付けております。

家計の見直し【固定費の削減その②】

家計の見直し【固定費の削減その②】

マネー

2018年4月16日 20:50

トータルマネーコンサルタントの新井智美です。

前回に引き続き、家計の見直し。固定費の削減についてです。

前回ではタバコの節約(禁煙)にフォーカスしましたが、今回はその他の見直し案件を具体的に挙げていきたいと思います。

まず、固定費削減の対象としてよく挙げられるのが

・使っていないクレジットカードの年会費

・最初は利用していたけど、行かなくなったスポーツクラブの会費

・ほとんど読まないにも関わらず、定期的に購読している雑誌

・新聞代(最近はネットで見る方が多いです)

・携帯電話の解約を見落としている付加サービス料

・めったに乗らない車の維持費

・やめられないタバコ代

などなど、キリがありませんが皆さんのご家庭ではどうでしょうか?

10年間で見てみるとその額の大きさにびっくりします。

例えば新聞代であれば、

4,000円/月×12×10=480,000円

携帯電話の付加サービス料

800円/月×12×10=96,000円

週末程度しか乗らない車の維持費

30,000円/月×12×10=3,600,000円

などなど。

毎月の支出額でみればそこまで感じなくても、10年のスパンで見るとかなりの金額ですよね。

これらの削減が出来れば、これからの貯蓄目標が具体的になり実現にグッと近づくのではないでしょうか。

一番大事なことは、無理せずコツコツと無駄な固定費の削減に向けて目標を持っていくことです。

今回もお読みいただきありがとうございました。